МТС зафиксировал рост выдач на 26%. В то же время аналитики рынка прогнозируют,

что в 2023 году вырастет объем оформления микрозаймов, получить которые проще,

чем в «нормальном» банке.

Объем выдач займов «до зарплаты» в 2023 году вырастет на 15-20%, предрекают аналитики финансовой платформы Webbankir. По среднесрочным займам на более крупные суммы так же ожидается рост.

Банки ожидают рост спроса на потребкредитование

У этих прогнозов есть основания – только 31 декабря в Сбербанке клиентам выдали потребкредиты на сумму 3,3 млрд рублей. В Татарстане в декабре 2022 года выдано потребительских кредитов на 4,7 млрд рублей. В МТС банке количество выдач в декабре увеличилось на 25% по сравнению со среднемесячным показателем прошлого года. Средняя сумма кредита так же выросла на 8% к концу года по сравнению с началом. В среднем клиенты берут потребкредит на пять лет.

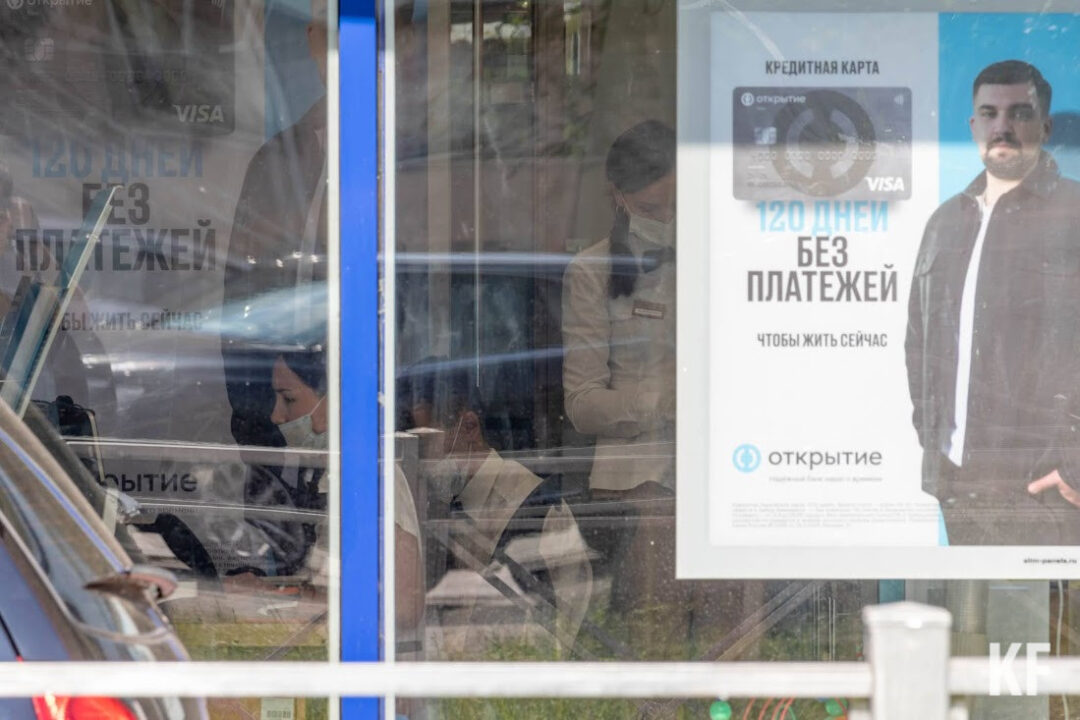

Территориальный директор по розничному бизнесу в Республике Татарстан МТС Банка Алсу Тазеева заметила, что на восстановление спроса на кредиты повлияла коррекция процентной ставки в сторону уменьшения. К потребительскому кредиту клиенты также охотно оформляют кредитную карту с беспроцентным льготным периодом и используют ее как дополнительный кошелек.

А вот в Росбанке не заметили повышенного спроса в потребительском кредитовании – рост бизнеса в Татарстане в декабре сопоставим с ноябрем.

— Можем отметить небольшой прирост среднего чека. В регионе он составил 580 тысяч рублей, что, по нашей оценке, меньше среднего чека по стране. Изменения по сроку кредита в рамках погрешности, какой-либо тенденции не видим, — сказал директор территориального офиса Росбанка в Республике Татарстан Руслан Юлбарисов.

В ПСБ банке так же повышенного предновогоднего спроса на потребительские кредиты не наблюдали. Заместитель регионального директора ПСБ по развитию розничного бизнеса в РТ Фируза Мазитова сообщила, что цели кредитов остались теми же, что и ранее: чаще всего клиенты оформляли займы на рефинансирование кредитов, покупку автомобиля, на ремонт и другие личные цели. Процент одобрения остается стабильным.

Банковский сектор смотрит на 2023 год с оптимизмом – игроки рынка ожидают, что замедление инфляции будет способствовать снижению ставок по кредитам, что также должно поддержать спрос на ипотечное и потребительское кредитование.

Высокие ставки в микрофинансовых организациях объясняются высокорискованностью их бизнеса

И все же банки стали более избирательны в том, кому они одобряют заявку на кредит. По данным Национального бюро кредитных историй, в 2022 году банки одобрили 26% заявок на получение кредита от частных клиентов (в 2021 году этот показатель был на 7% выше – 33%). Уровень одобрения кредитных заявок свидетельствует о низком аппетите к риску у банков и смене кредитного риск-профиля заявителей на получение кредита.

По данным Webbankir, в 2022 году объемы краткосрочных и среднесрочных займов выросли примерно на 30% по сравнению с 2021 годом. Однако с 1 января доля заемщиков с показателем долговой нагрузки 80% не должна превышать 35% в структуре выдач МФО. Кроме того, с 1 июля снизится максимальный размер процентной ставки — до 0,8% в день.

В текущих экономических условиях микрозаймы – возможность для сотен тысяч россиян поддержать привычный уровень жизни, объясняют рост спроса аналитики. Однако причина не только в кризисных явлениях в экономике – получить микрозайм гораздо проще и быстрее, чем кредит в банке.

Начальник аналитического управления, член Совета директоров ООО «Банк БКФ» Максим Осадчий назвал микрозаймы «финансовыми продуктами низкого качества» — по аналогии с товарами низкого качества, спрос на которые растет по мере снижения дохода. Это продукт низкого качества и для потребителя, получающего деньги под грабительски высокий процент, — до одного процента в день, и для кредитора, который сталкивается с высоким риском невозврата.

— Микрозаймы предоставляются высокорискованной категории заемщиков. В портфеле у микрофинансовых организаций совершенно другая доля плохих долгов, чем у банков. Это не проценты, а десятки процентов, — пояснил Осадчий.

Эксперт отметил, что в условиях экономической рецессии реальные располагаемые доходы населения падают, а спрос на микрозаймы растет. ЦБ разрешает подобным микрофинансовым организациям предоставлять займы по ставке вплоть до 365% годовых (1% в день). В то же время у банков предельная ставка гораздо ниже – 44,5% годовых. Поэтому банки предпочитают использовать для работы на рынке микрозаймов дочерние микрофинансовые организации.

Осадчий обратил внимание, что МФО занимаются, по существу, той же банковской деятельностью, что и банки, но в условиях гораздо менее жесткого регулирования. Банковская лицензия стоит около миллиона долларов, и рисковать лицензией банкам не с руки, тогда как зарегистрировать микрофинансовую организацию не сложно.

Эксперт полагает, что спрос на услуги МФО в условиях рецессии будет расти, поскольку население переключается со сберегательной модели поведения на потребительскую.

Цель не оправдывает средства

Руководитель центра разработки бизнес-планов «Позитив Консалтинг» Ирек Галямов рост спроса на микрозаймы связывает с низкой финансовой грамотностью населения. Он напомнил, что максимальный размер ставки по такому виду кредитов – 1% в день, что в пересчете на год составит 365%. Ставки по потребительским кредитам в банках – 7,5-8% годовых.

Эксперт также заметил, что основными клиентами МФО становятся малоимущие слои населения и инвалиды. Зачастую они берут займы на неоправданные цели – новый смартфон или модную одежду, за которую потом не могут расплатиться. Таким людям Галямов считает необходимым пояснить, что брать займ под кабальные проценты для таких целей экономически не эффективно, ведь лучше накопить денег с зарплаты или пенсии, но купить этот товар без кредита.

— Люди размышляют так: они возьмут смартфон сейчас, а деньги отдадут потом. Это отсроченные деньги, которые им все равно придется отдавать, — рассуждал эксперт.

Инструмент, который был призван для того, чтобы облегчить жизнь людей с низкими доходами, в итоге способствует их обнищанию. Кредитная нагрузка, которая ложится на семью, зачастую становится непосильной.

Галямов добавил, что малые и средние предприятия перед тем, как взять сотрудника на работу, обращаются в консалтинговые компании, чтобы они проверили кредитную нагрузку потенциальных сотрудников, потому что назначать материально ответственным лицом человека, который должен деньги, опасно.

— Человек может пойти на сделку с совестью и воспользоваться доступом к материальным ресурсам компании. В серьезных организациях это четко прослеживается. Если узнают, что люди берут деньги в МФО, это может послужить причиной отказа в работе, — предупредил эксперт.

Желание взять кредит в значительной степени подогревает и реклама. Регулярные звонки из банков с предложением оформить кредит «сейчас в один клик», безусловно, приводят к бездумному использованию этого финансового инструмента. По мнению Галямов, рекламу кредитов и микрозаймов необходимо регламентировать по аналогии с фондовым рынком. Так, в обзорах финансовых аналитиков об инвестициях всегда стоит предупреждение о том, что текст не является индивидуальной инвестиционной рекомендацией. Делается это для того, чтобы снять ответственность с автора, если вдруг человек, выполнивший рекомендации советника, не получит прибыли.

Эту же практику можно было распространить и на банки, чтобы в случае, если условия не будут выполняться, их привлекали к ответственности. Рекламу же нужно сделать более этичной, чтобы вводить клиентов в заблуждение.

— Нужно единое правовое поле для инвестиций, кредитов и депозитов, чтобы были заранее понятные правила игры для всех, — сказал Галямов.

«Общий уровень закредитованности населения в 2023 году вряд ли снизится»

Заведующий кафедрой Института управления, экономики и финансов КФУ Игорь Кох напомнил, что последние два года объемы микрозаймов росли чрезвычайно высокими темпами. С октября 2021 по сентябрь 2022 года и количество займов, и их сумма, и количество заемщиков выросли примерно на 25%. В октябре 2020-го — сентябре 2021-го они росли еще быстрее. За два года суммарный рост по всем показателям составил 70-80% и более.

— Во многом такой рост был связан с ухудшением экономической обстановки, снижением реальных доходов населения. Но свою роль сыграли и ограничения на размер взимаемых по микрозаймам процентов, и ужесточение регулирования коллекторской деятельности: микрозаймы стали дешевле и безопаснее для заемщиков, — рассуждал Кох.

Экономист считает, что в 2023 году данная тенденция продолжится, хотя темпы роста активности могут снизиться, в том числе из-за большей осторожности МФО по отношению к потенциальным заемщикам. Как и банки, МФО станут чаще отказывать в предоставлении займов.

— Общий уровень закредитованности населения в 2023 году вряд ли снизится, как и объемы просроченных долгов перед банками и МФО. И количество банкротств физических лиц так же, вероятно, будет расти, — резюмировал Кох.

Comment section